Поиск

Наши контакты:

461430 Оренбургская областьСакмарский район п. Красный Коммунар ул. Луначарского, 55

Глава МО тел: 8(35331) 27200

Зам. главы тел: 8(35331) 27201

Специалисты тел: 8(35331) 27237

Работники ВУС тел: 8(35331) 27290

Бухгалтерия: 8(35331) 27107

Факс8(35331) 27107

Управление Федеральной налоговой службы по Оренбургской области информирует

В Оренбургской области стартовала Информационная кампания по предоставлению налоговых льгот по имущественным налогам для граждан.

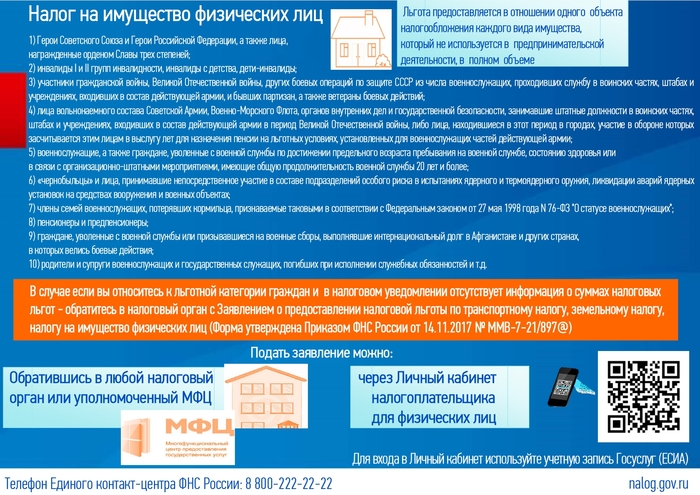

По налогу на имущество физических лиц:

Право на налоговую льготу имеют следующие категории налогоплательщиков:

Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

инвалиды I и II групп инвалидности;

инвалиды с детства, дети-инвалиды;

участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года;

родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

физические лица, осуществляющие профессиональную творческую деятельность, - в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, - на период такого их использования и т. д.

Налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности.

При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

Налоговая льгота предоставляется в отношении следующих видов объектов налогообложения:

квартира, часть квартиры или комната;

жилой дом или часть жилого дома;

помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ;

хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 НК РФ;

гараж или машино-место.

Налоговая льгота не предоставляется в отношении объектов налогообложения, указанных в подпункте 2 пункта 2 статьи 406 НК РФ, за исключением гаражей и машино-мест, расположенных в таких объектах налогообложения.

Кроме того, в соответствии с пунктом 3 статьи 346.1, пунктом 3 статьи 346.11, пунктом 4 статьи 346.26 и пунктом 10 статьи 346.23 НК РФ применение индивидуальными предпринимателями системы налогообложения для сельскохозяйственных товаропроизводителей, упрощенной системы налогообложения, системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, патентной системы налогообложения предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень административно-деловых и торговых центров, определяемый в соответствии со статьей 378.2 НК РФ.

Также предоставляется налоговый вычет для физических лиц, имеющих трех и более несовершеннолетних детей, в виде уменьшения налоговой базы на величину кадастровой стоимости 5 квадратных метров общей площади квартиры, площади части квартиры, комнаты и 7 квадратных метров общей площади жилого дома, части жилого дома в расчете на каждого несовершеннолетнего ребенка.

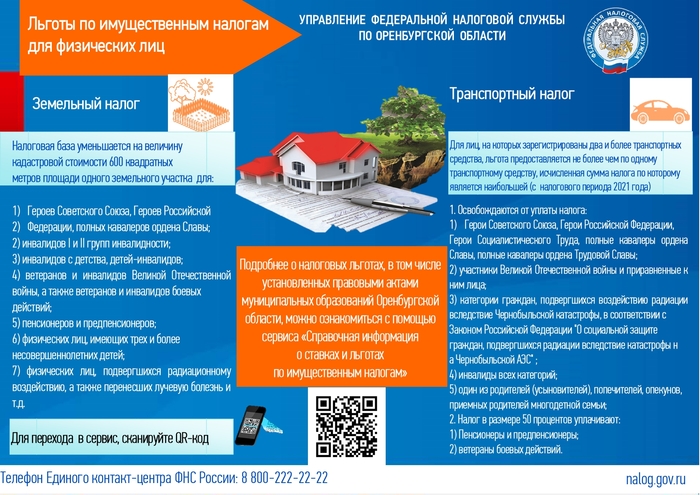

По земельному налогу:

Вычетом в размере кадастровой стоимости 600 кв. метров по одному земельному участку могут воспользоваться:

инвалиды I и II групп инвалидности;

инвалиды с детства, дети-инвалиды;

ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

пенсионеры и предпенсионеры;

физические лица, имеющих трех и более несовершеннолетних детей и т.д.

По транспортному налогу льготы установлены Законом Оренбургской области Оренбургской области от 16.11.2002 № 322/66-III-ОЗ «О транспортном налоге» (далее – Закон) для следующих категорий:

1. Освобождаются от уплаты налога:

Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы;

участники Великой Отечественной войны и приравненные к ним лица (для лиц, на которых зарегистрированы два и более транспортных средства, льгота предоставляется не более чем по одному транспортному средству, исчисленная сумма налога по которому является наибольшей);

категории граждан, подвергшихся воздействию радиации вследствие чернобыльской катастрофы, в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся радиации вследствие катастрофы на Чернобыльской АЭС» (для лиц, на которых зарегистрированы два и более транспортных средства, льгота предоставляется не более чем по одному транспортному средству, исчисленная сумма налога по которому является наибольшей);

инвалиды всех категорий (для лиц, на которых зарегистрированы два и более транспортных средства, льгота предоставляется не более чем по одному транспортному средству, исчисленная сумма налога по которому является наибольшей);

один из родителей (усыновителей), попечителей, опекунов, приемных родителей многодетной семьи (для лиц, на которых зарегистрированы два и более транспортных средства, льгота предоставляется не более чем по одному транспортному средству, исчисленная сумма налога по которому является наибольшей);

Налог в размере 50 процентов уплачивают:

лица, достигшие возраста 55 и 60 лет (соответственно женщины и мужчины), а также пенсионеры, получающие пенсии, назначенные в порядке, установленном законодательством Российской Федерации и ветераны боевых действий (для лиц, на которых зарегистрированы два и более транспортных средства, льгота предоставляется не более чем по одному транспортному средству, исчисленная сумма налога по которому является наибольшей).

Налоговые льготы, установленные Законом, не предоставляются налогоплательщикам в отношении автомобилей легковых с мощностью двигателя свыше 250 л. с., мотоциклов и мотороллеров с мощностью двигателя свыше 40 л. с., грузовых автомобилей с мощностью двигателя свыше 250 л. с., снегоходов, мотосаней с мощностью двигателя свыше 50 л. с., катеров, моторных лодок и других водных транспортных средств с мощностью двигателя свыше 100 л. с., яхт и других парусно-моторных судов с мощностью двигателя свыше 100 л. с., гидроциклов с мощностью двигателя свыше 100 л. с., самолетов, вертолетов и иных воздушных судов, имеющих двигатели, и самолетов, имеющих реактивные двигатели, с года выпуска которых прошло менее 5 лет.

В случае, если налогоплательщик, имеющий право на налоговую льготу по имущественным налогам, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с НК РФ и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу.

Кроме того, органы местного самоуправления, имеют право устанавливать дополнительные налоговые льготы по налогу на имущество физических лиц, не предусмотренные федеральным законодательством.

С информацией о налоговых льготах (по всем видам имущественных налогов во всех муниципальных образованиях) можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (www.nalog.gov.ru) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Убедившись, что налогоплательщик относиться к категориям физических лиц, имеющим право на налоговую льготу, но льгота не учтена в полученном налоговом уведомлении или возникла впервые, целесообразно подать в любой налоговый орган заявление о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц по установленной форме (письмо ФНС России от 13.05.2020 № БС-4-21/7799@).

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом:

через «Личный кабинет налогоплательщика» (для пользователей Личного кабинета налогоплательщика);

почтовым сообщением в налоговую инспекцию;

путем личного обращения в любую налоговую инспекцию;

через уполномоченный МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги.

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения.

В случае, если налоговым органом запрошены сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов и иных лиц, у которых имеются эти сведения, то срок рассмотрения заявления может быть продлен, но не более чем на 30 дней. При этом налогоплательщик уведомляется о продлении срока рассмотрения заявления.

По результатам рассмотрения заявления налоговый орган направляет налогоплательщику уведомление о предоставлении налоговой льготы либо сообщение об отказе в предоставлении налоговой льготы с указанием оснований отказа.

Основные изменения:

С налогового периода 2021 года в Оренбургской области изменен порядок определения льготируемых объектов по транспортному налогу для лиц, на которых зарегистрированы два и более транспортных средств.

С налогового периода 2021 года налоговая льгота по транспортному налогу для физических лиц, на которых зарегистрированы два и более транспортных средства, предоставляется не более чем по одному транспортному средству, исчисленная сумма налога по которому является наибольшей (Закон Оренбургской области от 13.05.2021 № 2767/754-VI-ОЗ «О внесении изменений в статью 9 Закона Оренбургской области «О транспортном налоге»).

Ранее льгота для таких налогоплательщиков предоставлялась не более чем по одному транспортному средству, имеющему наиболее мощный двигатель.

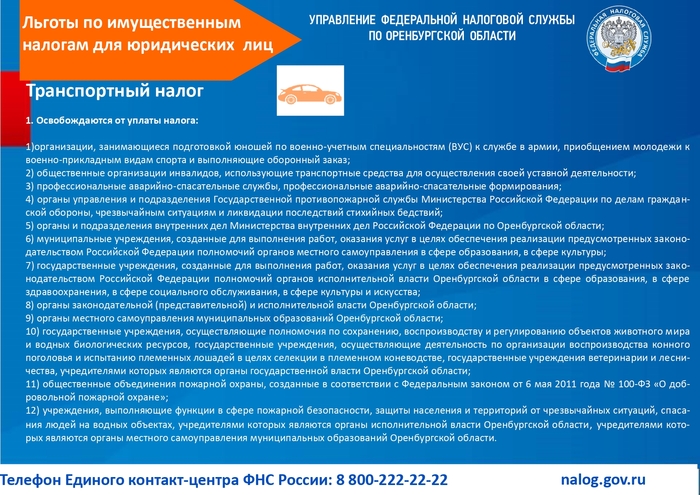

В Оренбургской области стартовала Информационная кампания по предоставлению налоговых льгот организациям по транспортному и земельному налогам.

Транспортный налог:

Льготы установлены Законом Оренбургской области от 16.11.2002 № 322/66-III-ОЗ «О транспортном налоге» (далее – Закон).

Освобождаются от уплаты налога:

1) организации, занимающиеся подготовкой юношей по военно-учетным специальностям (ВУС) к службе в армии, приобщением молодежи к военно-прикладным видам спорта и выполняющие оборонный заказ;

2) общественные организации инвалидов, использующие транспортные средства для осуществления своей уставной деятельности;

3) профессиональные аварийно-спасательные службы, профессиональные аварийно-спасательные формирования;

4) органы управления и подразделения Государственной противопожарной службы Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий;

5) органы и подразделения внутренних дел Министерства внутренних дел Российской Федерации по Оренбургской области;

6) муниципальные учреждения, созданные для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством Российской Федерации полномочий органов местного самоуправления в сфере образования;

7) муниципальные учреждения, созданные для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством Российской Федерации полномочий органов местного самоуправления в сфере культуры;

8) государственные учреждения, созданные для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством Российской Федерации полномочий органов исполнительной власти Оренбургской области в сфере образования;

9) государственные учреждения, созданные для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством Российской Федерации полномочий органов исполнительной власти Оренбургской области в сфере здравоохранения;

10) государственные учреждения, созданные для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством Российской Федерации полномочий органов исполнительной власти Оренбургской области в сфере социального обслуживания;

11) государственные учреждения, созданные для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством Российской Федерации полномочий органов исполнительной власти Оренбургской области в сфере культуры и искусства;

12) органы законодательной (представительной) и исполнительной власти Оренбургской области;

13) органы местного самоуправления муниципальных образований Оренбургской области;

14) государственные учреждения, осуществляющие полномочия по сохранению, воспроизводству и регулированию объектов животного мира и водных биологических ресурсов, государственные учреждения, осуществляющие деятельность по организации воспроизводства конного поголовья и испытанию племенных лошадей в целях селекции в племенном коневодстве, государственные учреждения ветеринарии и лесничества, учредителями которых являются органы государственной власти Оренбургской области;

15) учреждения, выполняющие функции в сфере пожарной безопасности, защиты населения и территорий от чрезвычайных ситуаций, спасания людей на водных объектах, учредителями которых являются органы исполнительной власти Оренбургской области;

16) учреждения, выполняющие функции в сфере пожарной безопасности, защиты населения и территорий от чрезвычайных ситуаций, спасания людей на водных объектах, учредителями которых являются органы местного самоуправления муниципальных образований Оренбургской области;

17) общественные объединения пожарной охраны, созданные в соответствии с Федеральным законом от 6 мая 2011 года № 100-ФЗ «О добровольной пожарной охране».

Налог в размере 50 процентов уплачивают:

1) организации автотранспорта, осуществляющие пассажирские перевозки на муниципальных, межмуниципальных маршрутах, соблюдающие единые условия перевозки пассажиров, у которых наибольший удельный вес доходов составляют доходы от пассажирских перевозок, по транспортным средствам, осуществляющим перевозки пассажиров (кроме легкового такси и автобусов (микроавтобусов), работающих в режиме такси);

2) организации агропромышленного комплекса всех форм собственности, крестьянские (фермерские) хозяйства (за исключением граждан, ведущих личное подсобное хозяйство), занимающиеся производством сельскохозяйственной продукции, удельный вес доходов от реализации которой в общей сумме их доходов составляет 70 и более процентов.

Налоговые льготы, установленные Законом, не предоставляются налогоплательщикам в отношении автомобилей легковых с мощностью двигателя свыше 250 л. с., мотоциклов и мотороллеров с мощностью двигателя свыше 40 л. с., грузовых автомобилей с мощностью двигателя свыше 250 л. с., снегоходов, мотосаней с мощностью двигателя свыше 50 л. с., катеров, моторных лодок и других водных транспортных средств с мощностью двигателя свыше 100 л. с., яхт и других парусно-моторных судов с мощностью двигателя свыше 100 л. с., гидроциклов с мощностью двигателя свыше 100 л. с., самолетов, вертолетов и иных воздушных судов, имеющих двигатели, и самолетов, имеющих реактивные двигатели, с года выпуска которых прошло менее 5 лет.

Земельный налог:

Льготы устанавливаются нормативными правовыми актами представительных органов муниципальных образований.

Налогоплательщики, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом:

- почтовым сообщением в налоговую инспекцию;

- путем личного обращения в любую налоговую инспекцию;

- направив заявление по ТКС;

- через многофункциональный центр предоставления государственных и муниципальных услуг.

В случае, если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, налоговый орган по информации, указанной в заявлении налогоплательщика о предоставлении налоговой льготы, запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов и иных лиц, у которых имеются эти сведения.

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения. В случае направления налоговым органом запроса, предусмотренного настоящим пунктом, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения заявления о предоставлении налоговой льготы не более чем на 30 дней, уведомив об этом налогоплательщика.

По результатам рассмотрения заявления о предоставлении налоговой льготы налоговый орган направляет налогоплательщику способом, указанным в этом заявлении, уведомление о предоставлении налоговой льготы либо сообщение об отказе от предоставления налоговой льготы.

В случае, если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с Налоговым кодексом Российской Федерации и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу.

С информацией о налоговых льготах (по всем видам имущественных налогов во всех муниципальных образованиях) можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (www.nalog.gov.ru) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).